Sodexo : résultats 2025 conformes aux prévisions révisées ; 2026 année de transition pour préparer l'avenir

Lors de la réunion du Conseil d'Administration du 23 octobre 2024, présidée par Sophie Bellon, le Conseil a arrêté les comptes consolidés de Sodexo de l’exercice 2024, clos le 31 août 2024.

"2024 a été une année de transformation structurelle avec deux opérations décisives dans la poursuite du recentrage du Groupe : le spin-off de Pluxee et le dénouement de la participation croisée avec Bellon SA, avec restitution du produit de la vente aux actionnaires. Avec notre structure simplifiée, réorganisée par géographie, désormais pure player dans les services de Restauration et de Facilities Management, nous sommes mobilisés sur l'amélioration de la performance opérationnelle afin de générer une croissance rentable et durable.

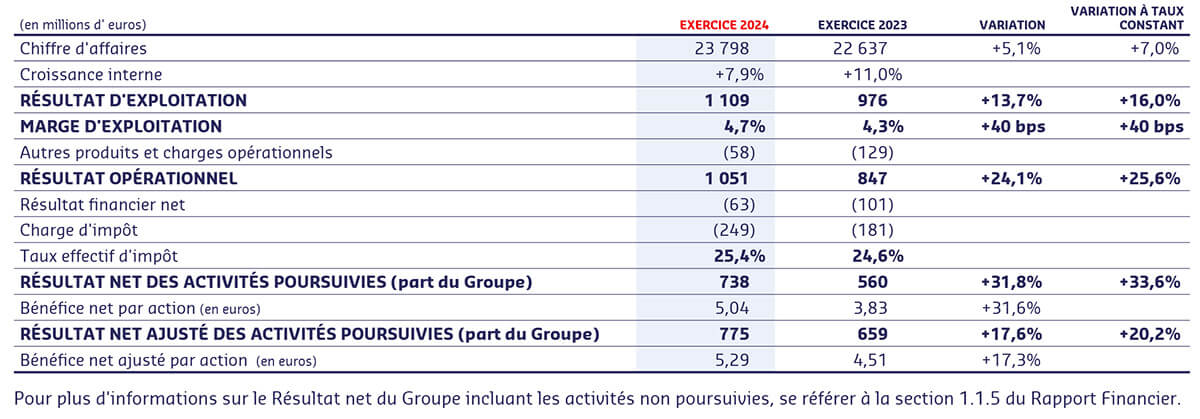

Nous enregistrons de solides résultats, en haut de la fourchette de la guidance, avec une croissance interne à +7,9% et une amélioration de la marge de 40 points de base. Cela est rendu possible par une gestion efficace de l'inflation, une contribution positive du développement net, une année exceptionnelle pour Sodexo Live! et, au niveau opérationnel, par des gains de productivité, une bonne gestion des approvisionnements et la maîtrise des coûts. Enfin, nous avons réduit notre ratio d'endettement net sur EBITDA à 1,7 fois, revenant solidement dans la fourchette cible.

Nous réalisons une année record en termes de nouvelles signatures, dépassant les 1,9 milliard d'euros en incluant les ventes de services additionnels sur site existant, avec des marges supérieures à la moyenne. Alors que la fidélisation clients est affectée par la perte d'un grand contrat mondial, notre approche rigoureuse a permis des améliorations structurelles et l'établissement de fondations solides. Nous sommes déterminés à renouer avec notre trajectoire au-delà de 95% en 2025.

Je suis convaincue que les progrès que nous réalisons dans le déploiement de notre expertise culinaire à travers nos marques et nos nouveaux modèles de production et de distribution, à forte composante digitale, nous permettront de faire la différence pour nos clients et nos consommateurs. Parallèlement, nous récoltons les fruits de nos efforts pour optimiser notre gestion des approvisionnements, et nous continuons à chercher des gains d'efficacité.

Je tiens à remercier nos équipes pour leur travail acharné et leur engagement au service de la transformation du Groupe."

Par zone géographique :

Au cours de l’exercice 2024, la solide performance financière de Sodexo s’accompagne de progrès continus sur ses engagements en matière de responsabilité sociale et environnementale :

Lors de l'Assemblée Générale des Actionnaires du 17 décembre 2024, l'approbation des résolutions suivantes sera proposée :

Toutes les résolutions et les détails de la Gouvernance seront présentés dans le Document d'Enregistrement Universel qui sera déposé auprès de l'AMF (Autorité des marchés financiers) le 5 novembre 2024.

Pour l'exercice 2025, nous anticipons une croissance soutenue et la poursuite de l'amélioration des marges.

La croissance sera portée par :

L'efficacité et l'amélioration des marges seront soutenus par notre approche commerciale rigoureuse, nos investissements dans la data et le digital, l'optimisation de la gestion des approvisionnements, le déploiement de nos marques, les nouveaux modèles de production et de distribution, un contrôle rigoureux des coûts et une efficacité renforcée de nos services support.

En conséquence, les perspectives du Groupe pour l'exercice 2025 sont les suivantes :

Sodexo tiendra aujourd’hui une conférence téléphonique (en anglais) à 9h00 (heure française), 8h00 (heure anglaise), afin de commenter les Résultats annuels de l’exercice 2024.

Pour se connecter, composer :

Code d'accès: 07 26 13

La présentation sera retransmise en direct sur www.sodexo.com

Ces dates sont indicatives et peuvent être modifiées sans préavis. Des mises à jour régulières sont disponibles dans le calendrier sur notre site Internet www.sodexo.com

1 Hors effet de base des Jeux Olympiques de Paris, de la Coupe du Monde de Rugby et de l'année bissextile au cours de l'exercice 2024.

2 Nouvelle définition des Investissements Opérationnels Nets et de l'EBITDA, voir section 1.2.10 du Rapport Financier.

3 L'endettement net au 31 août 2023 a été ajusté pour refléter la situation post spin-off, voir section 1.2.2 du Rapport Financier

Sodexo : résultats 2025 conformes aux prévisions révisées ; 2026 année de transition pour préparer l'avenir

Sodexo : Chiffre d’affaires du 3e trimestre de l’exercice 2025 en ligne avec les attentes

Sodexo Inc. finalise avec succès sa nouvelle émission obligataire en dollars américains et son offre publique de rachat